是光伏电站最重要的核心部件,属于光伏行业,光伏行业相关介绍请阅读作者写的相关文章。

光伏逆变器是太阳能光伏发电系统的心脏,其将光伏发电系统产生的直流电通过电力电子变换技术转换为生活所需的交流电,是光伏电站最重要的核心部件之一。

光伏逆变器不仅仅具备直流电到交流电的转换功能,还具有上限功率跟踪功能(MPPT)和系统安全保护等功能,其可靠性、高效性和安全性直接影响整个光伏系统的发电量及稳定性,是光伏系统最核心的电气设备;

因此,一般海外计算机显示终端在逆变器选型上更倾向于产品质量放心可靠、售后服务及时、可持续经营能力高且有大量项目业绩的国际知名逆变器品牌。

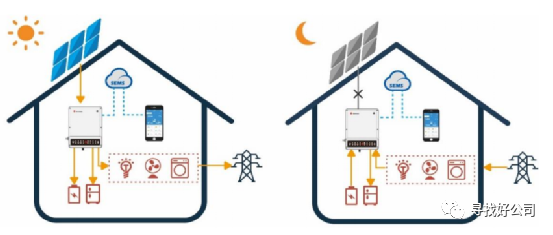

随着部分国家对光伏并网发电补贴越来越低、部分区域甚至取消补贴,以及并网售电价格的下降,储能将成为提升并网光伏系统收益的重要手段。同时,光伏发电作为一种间歇性能源,发电功率的波动给电网系统带来一定冲击,储能系统可抑制或减少上述冲击,光伏并网储能逆变器将成为行业的重要发展趋势之一。

光伏储能逆变器具体工作原理为:光伏所发的电能优先供本地负载使用,多余的能量存储到蓄电池,在电能仍有富余的情况下可选择性并入电网。当光伏所发电能不足时,蓄电池放电提供电能供本地负载使用,以此来降低对电网和传统能源的依赖。

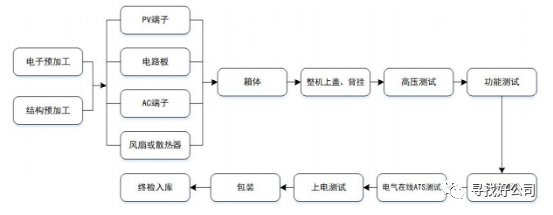

网逆变器的生产主要以印刷电路半成品、机器箱体、机器散热器、机器上盖、机器包装材料等为原料,生产的全部过程包括电子件预加工、整机装配、测试和整机包装等工艺环节,具体生产的基本工艺流程如下:

乍一看,似乎逆变器只是简单的组装,其实不然,它既要检测和识别系统安全,亦需要高效率完成光伏发电到电网电力的转换,技术涉及到上限功率追踪技术、电力电子变换技术、系统检测技术、并网技术、转换效率提升技术等。

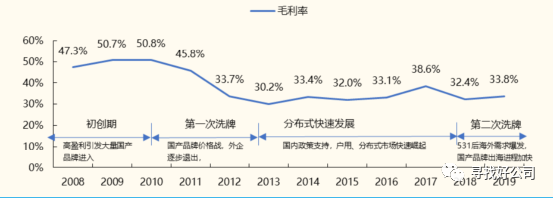

中国光伏逆变器行业的发展历史,大致经历了两轮加快速度进行发展期和两轮惨烈的洗牌期,其中具有研发实力、成本优势和大量项目业绩的国产品牌逐渐在逆变器出海中获得比较优势,国内逆变器企业有望在未来实现海外市场的国产替代。

1)创业阶段:2010 年之前,国内逆变器市场主要被海外品牌垄断,逆变器售价高达 2-3 元/W,高盈利下上百家国产品牌如雨后春笋般涌现,但多为模仿制造,研发能力较弱,市场认可度低。

2)大浪淘沙:2011-2013 年,国产品牌中具备技术实力和成本优势的逆变器厂商开始获得国内市场认可,外企逐步退出中国市场,同时伴随的是国内厂商的价格混战,期间逆变器价格跌幅超过 70%,导致大量竞争力较弱的国内厂商在 2013 年前后被迫退出市场,剩下华为、阳光电源、上能电气三家占据国内大部分市场份额。

3)分布式兴起:2014-2017 年,国内分布式光伏受到国家政策支持,装机规模持续提升,锦浪科技、固德威、古瑞瓦特等以户用、工商业分布式为主要市场的逆变器品牌开始快速发展。

4)海外替代:2018-2019 年,“531”后海外需求迅速增加,国内企业加大海外布局力度,凭借多年来的品牌积累和优秀的项目业绩背书,国产品牌(尤其是头部企业)在逆变器出海的过程中获得明显的国际比较优势(成本&性能),不少海外的非专业化逆变器厂商在此期间被迫剥离逆变器业务,全球逆变器行业开始新一轮的整合洗牌,

2020 年受到疫情影响,逆变器市场整合的速度进一步加快,国内企业凭借供应链优势,加速实现海外市场的国产替代。

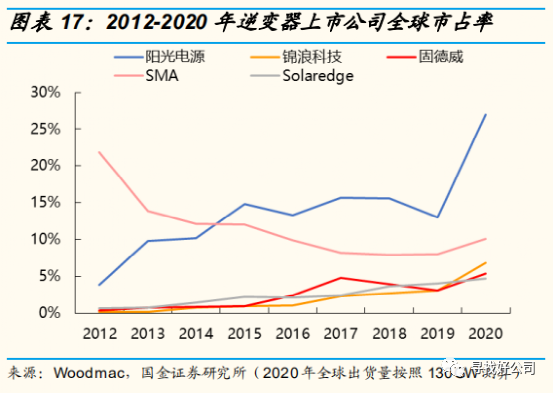

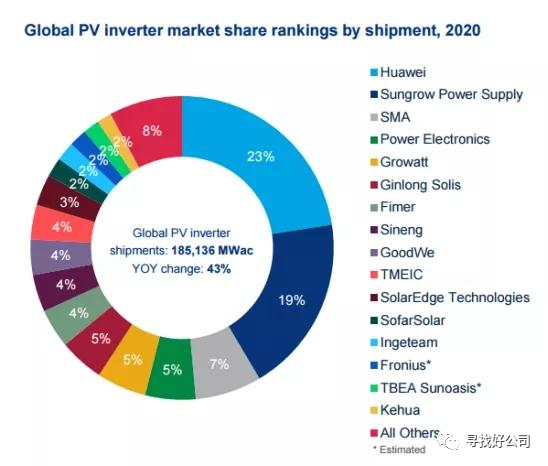

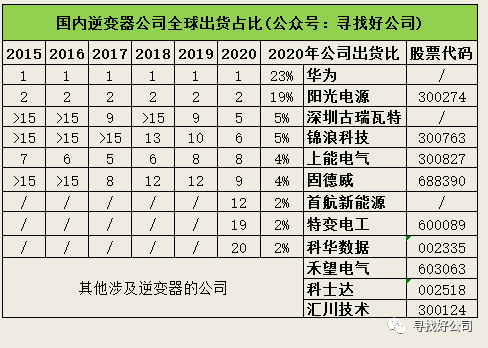

根据 Wood Mackenzie 统计数据,2020 年全球光伏逆变器出货前十品牌中,国内企业占据 6 位(华为、阳光电源、古瑞瓦特、锦浪科技、上能电气、固德威),较 2019 年新增 1 位(固德威),国内 TOP6 企业全球份额提升至 59.3%(+8.7pct),国内头部企业市场集中度明显提升。

随着光伏发电的发展,储能作为支撑大规模新能源并网的必经之路,将成为“十四五”能源规划的重中之重。

2021年7月23日,国家发改委发布了《关于加快推进新型储能发展的指导意见》。

2021年7月29日,国家发改委发布了《关于加强完善分时电价机制的通知》。

这两篇文件中,均提出将从“电价机制”入手,通过拉大用电侧峰谷价差、建立电网侧容量电价制度(为购买机组完全备用能力付出的基础成本)、建立季节性电价机制、推动储能参与电力辅助服务交易等方式,提高储能的投资回报率,进而刺激储能投资需求。

截至 2020 年底中国电化学储能累计装机 3269.2MW,同比增长 91.2%。2020 年中国新增投运的电化学储能项目 1559.6MW,新增投运规模首次突破 GW 大关,是 2019 年的2.4 倍。

随着新能源为主体的新型电力系统的建设、以及稳定盈利模式的落地,预计国内储能行业将迎来新一轮的高增长,根据 CNESA 预测,2025年我国电化学储能累计装机有望达到 55.9GW,是当前规模的 17 倍,即使考虑储能成本到 2025 年下降 50%,未来五年市场年复合增长率仍高达 50%以上。

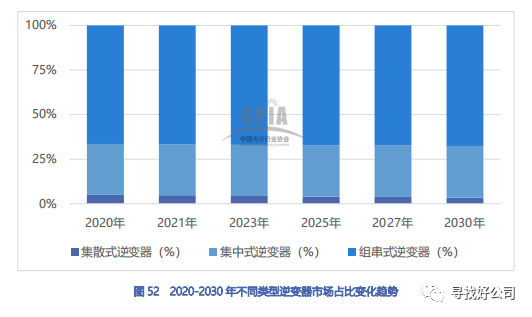

2020 年,光伏逆变器市场仍然以集中式逆变器和组串式逆变器为主,集散式逆变器占比较小。其中,组串式逆变器依然占据主要地位,占比为 66.5%,集中式逆变器占比为 28.5%,集散式逆变器的市场占有率约为 5.0%。

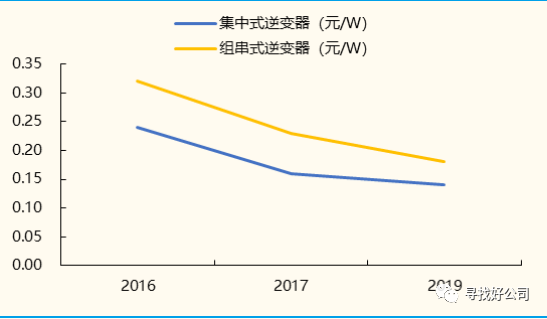

在行业发展初期,组串逆变器一般以中小功率为主,因为早期组串逆变器所用的功率器件为IGBT分立器件,大功率、高电流下需要将多个分立器件并联使用,增加了逆变器出现故障的风险。

随着 IGBT 模块(包含多个 IGBT元器件功率模块)技术的持续不断的发展,功率器件在大电流下工作的可靠性大幅度的提高,组串逆变器逐渐向大功率演变,驱动单瓦成本降低且越来越接近集中式逆变器,有望提高其在地面电站的渗透率。

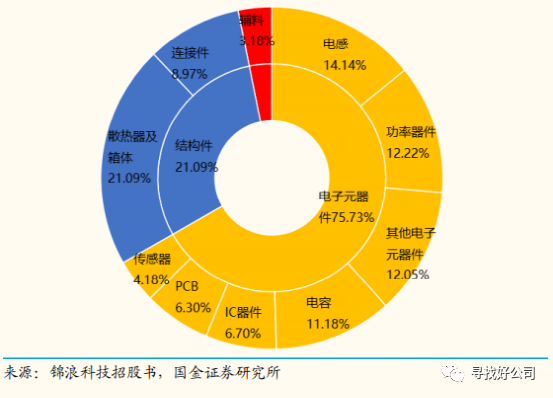

在逆变器生产所带来的成本中,直接材料(原材料)占到了93.2%,直接人工占比4.8%;制造费用2%。

原材料成本结构中,结构件占比 12%~25%、电子元器件占比70%~80%,辅助材料占3%~4%。

结构件包括散热器、箱体、连接件等,其成本与逆变器尺寸正相关,随着逆变器单机功率和电路集成度的提高,结构件单瓦成本明显摊薄,是逆变器降本的重要来源;

电子元器件包括功率器件(10%)、IC器件(5%~6%)PCB(5%~6%)、电容(6%~11%)、电感(6%~14%)等,其中功率器件和模拟IC 的成本与逆变器功率正相关,提高输出功率对电子元器件成本的摊薄没有结构件显著。

E、替换需求:逆变器中的电子元件寿命低于电站运营周期,早期逆变器产品存在替换需求。

可以预计,具有品牌效应、规模优势(成本优势)和研发优势的有突出贡献的公司盈利能够保持稳定。

2020 年全球光伏逆变器出货前十品牌中,国内企业占据 6 位:华为、阳光电源、上能电气、古瑞瓦特、锦浪科技、固德威

华为成立于1987年,是全球领先的通信技术网络能源解决方案提供商,华为产品和解决方案涵盖移动、宽带、IP、光网络、网络能源、电信增值业务和终端等领域, 业务遍布全球170多个国家和地区。

2013年,华为推出光伏逆变器产品组合,主要为组串式光伏逆变器,并融合信息技术、网络技术与光伏技术,推出智能光伏电站解决方案。

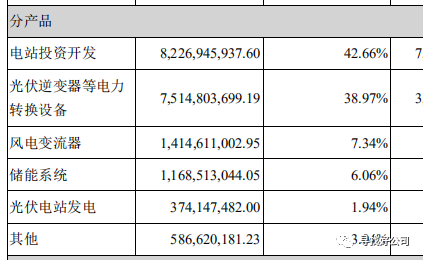

阳光电源前身成立于 1997 年 11 月,2010 年 8 月改制为股份公司,2011年 11 月在深交所挂牌上市。公司自成立以来始终专注于以光伏逆变器为核心的光伏系统的产品研制和技术创新,截至 2020 年 12 月底,全球市场已累计实现逆变器装机超 154GW,是全球逆变器龙头企业。

公司致力于提供全球一流的清洁能源全生命周期解决方案,未来将以电力电子转换技术为核心,向风(风电变流器)、光(光伏逆变器)、储(储能变流器)、充(充电桩)、车(电控系统)、氢(制氢设备)等新能源市场全面拓展,突破传统业务天花板。

2003年,研制出中国首台具有完全自主知识产权的光伏并网逆变器,打破国外垄断。

2008年,公司产业基地竣工投产,大型风力发电变流器成功弄下线年,电动车事业部成立。

公司的简单介绍,我的感觉是华为好强(2013年才推出逆变器产品,如今是第一)。要不是贸易战华为被针对了,阳光电源的逆变器市场占有率能不能提升那么多还真不一定。锦浪科技(300763):

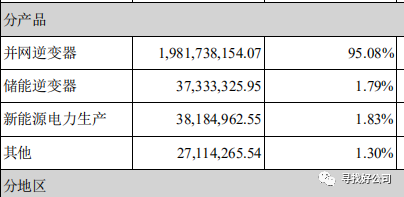

锦浪科技(宁波锦浪新能源科技股份有限公司)自2005年成立就一直从事组串式逆变器研发、生产、销售和服务。

2016,2017&2018年欧洲权威调查研究机构EuPD颁布的“全球TOP光伏逆变器品牌”称号。

主要产品是组串式并网逆变器、储能逆变器、以及分布式光伏发电运营。收入构成如下:

2017年,上能电气开始布局海外市场,同年宣布在印度卡纳塔克邦首府班加罗尔建立光伏逆变器生产基地。

(APF)、低压无功补偿器(SVG)、智能电能质量矫正装置(SPC)。储能变流器(PCS)是电化学储能核心部件之一。

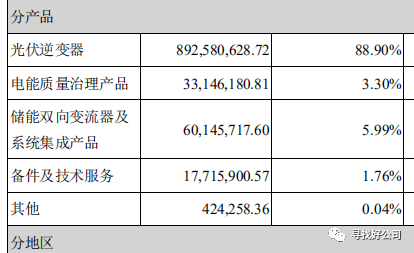

江苏固德威电源科技股份有限公司简称固德威,长期专注于太阳能、储能等新能源电力电源设备的研发、生产和销售,并致力于为家庭、工商业用户及地面电站提供智慧能源管理等整体解决方案。

主要产品有光伏并网逆变器、光伏储能逆变器、智能数据采集器以及 SEMS智慧能源管理系统。其中,光伏逆变器是公司的核心产品。

产品包含输变电产业(变压器、电线电缆)、新能源产业(多晶硅、逆变器,光伏风力发电、电站建设)、新材料产业(主要是新疆众和吕制品、电极箔等)、煤炭开采与销售以及火力发电。

除了上述公司外,其他涉及逆变器的公司还有:禾望电气(603063)、汇川技术(300124)、科士达(002518)。

禾望电气主体业务为新能源电控业务(风电变流器、光伏逆变器)、电站系统集成(风电和光伏发电)、电气传动。公司强项是风电变流器。

锦浪科技、上能电气、固德威可比性非常高。阳光电源除了逆变器外,还涉及别的业务,可比性一般。

郑重说明:文中涉及公司相关是我个人自己的观点,不作为投资依据。各位需要自行斟酌!!